SNIA

Società per Azioni

Sede in Milano, Via F. Confalonieri n. 29

Registro delle imprese di Milano n. 00736220153

COMUNICATO STAMPA

ex Art. 114, 5° Comma, D.Lgs. 58/98

INFORMATIVA MENSILE SULLA POSIZIONE FINANZIARIA NETTA E SULLE PRINCIPALI VARIABILI PATRIMONIALI, ECONOMICHE E FINANZIARIE DEL GRUPPO SNIA S.p.A.

Il presente comunicato è reso in ottemperanza alla richiesta avanzata dalla Consob, ai sensi dell’art. 114, 5° comma, D.Lgs. 58/98, di procedere alla diffusione di informazioni mensili aggiornate sulle principali variabili patrimoniali, economiche e finanziarie riguardanti Snia S.p.A. e il gruppo a questa facente capo.

Tali informazioni sono rese affinché il mercato possa adottare le proprie scelte d’investimento con l’assistenza di maggiori informazioni rispetto a quelle ordinariamente fornite dalle società quotate.

PREMESSA

Nel mese di settembre 2008, a seguito di un’indagine eco-ambientale avviata nel 2001 dal Tribunale di Udine, è stato sequestrato l’impianto cloro-soda dello stabilimento Torviscosa della società Caffaro Chimica S.r.l.. Tale impianto forniva il cloro, la materia prima fondamentale, per la produzione di cloroparaffine, la cui chiusura, pertanto, ha comportato pesanti ricadute sia sul fatturato sia sul patrimonio netto del Gruppo.

A seguito del suddetto sequestro, sono state operate le opportune svalutazioni patrimoniali nel bilancio di Caffaro Chimica S.r.l. ed appostati i relativi fondi per oneri futuri. Ciò ha comportato una perdita complessiva, per l’esercizio 2008, a oggi stimata in circa 43 milioni di euro con conseguente effetto sul patrimonio netto, ora negativo, e l’avvio, alla fine di gennaio 2009, della procedura di liquidazione. Anche Caffaro S.r.l., controllante di Caffaro Chimica S.r.l., per effetto dell’azzeramento del valore di carico della partecipazione nella Caffaro Chimica S.r.l., si è trovata nella medesima fattispecie, adottando anch’essa una procedura di liquidazione.

Sono state, pertanto, avviate e sono attualmente in corso azioni mirate alla risoluzione di tali problematiche con l’obiettivo di raggiungere la definizione:

§ di una transazione con il Ministero dell’Ambiente volta a sanare le problematiche ambientali che affliggono i siti produttivi di Brescia e Torviscosa;

§ di un concordato preventivo, da presentarsi al Tribunale di Udine, per la società Caffaro Chimica S.r.l..

Pertanto, alla luce dei fatti sopra esposti, il presente comunicato è stato redatto tenendo conto del deconsolidamento delle partecipazioni nelle società Caffaro S.r.l. e Caffaro Chimica S.r.l. La valutazione al valore presunto di realizzo dei crediti in essere con Caffaro Chimica S.r.l, ha comportato una svalutazione stimata in circa il 50% del valore nominale dei crediti, nell’attesa che tale stima trovi conferma, o meno, nelle evidenze della procedura liquidatoria/concordataria. I Crediti vantati da Snia S.p.A. verso Caffaro S.r.l. sono stati prudenzialmente interamente svalutati nell’attesa di conoscere gli sviluppi della fase liquidatoria, anche in relazione alla stipula di un accordo di programma col Ministero dell’Ambiente.

1 Posizione finanziaria netta

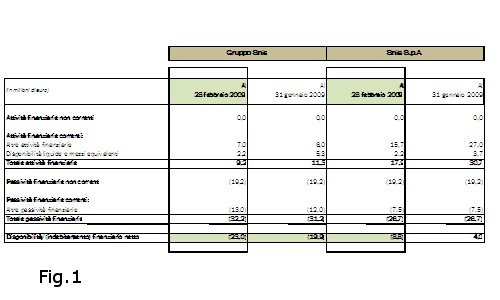

La posizione finanziaria netta con separata evidenziazione delle componenti attive e passive, a breve, medio e lungo termine, è rappresentata nel seguente prospetto:

Vedi Fig .1

L’indebitamento netto del Gruppo al 28 febbraio 2009 ammonta a 23,0 milioni di euro, in aumento di 3,1 milioni di euro rispetto al 31 gennaio 2009. In particolare, per quanto riguarda il Gruppo:

Le altre attività finanziarie ammontano a 7,0 milioni di euro, in aumento di 1,0 milione di euro rispetto ai 6,0 milioni di euro al 31 gennaio 2009. La voce è costituita:

§ da un credito, pari a 0,7 milioni di euro, vantato verso un factor a seguito della cessione di un credito per interessi nei confronti dell’Erario per crediti Irpeg del 1985;

§ da conti correnti bancari vincolati e pegni per 3,2 milioni di euro;

§ da crediti vantati dal Gruppo verso Caffaro Chimica in liquidazione per 2,9 milioni di euro, importo al netto del relativo fondo di svalutazione;

§ da crediti vari per 0,2 milioni di euro.

Le disponibilità liquide ammontano a 2,2 milioni di euro: erano 5,3 milioni di euro al 31 gennaio 2009.

Le passività non correnti ammontano a 19,2 milioni di euro e sono costituite dal debito verso gli obbligazionisti (obbligazioni convertibili Snia 2005-2010 emesse per l’originario importo nominale di 40 milioni di euro).

Le altre passività finanziarie ammontano a 13,0 milioni di euro, in aumento di 1,0 milioni di euro rispetto a 12,0 milioni di euro al 31 gennaio 2009. Sono costituite:

§ per 5,8 milioni di euro, dal debito verso il sistema bancario nell’ambito degli affidamenti concessi;

§ per 7,1 milioni di euro dal debito verso Interbanca S.p.A., scaduto nel dicembre 2008, finalizzato all’acquisizione del Gruppo Undesa. La società ha formalmente richiesto a Interbanca S.p.A. di prorogare il finanziamento stesso, trasformandolo in un finanziamento di medio lungo periodo;

§ per 0,1 milioni di euro dal debito verso gli obbligazionisti per la quota interessi del 2009.

Per quanto riguarda Snia S.p.A., la posizione finanziaria netta è negativa per 8,8 milioni di euro rispetto a un saldo netto positivo pari a 4,0 milioni di euro al 31 gennaio 2009. La riduzione è riconducibile alla totale svalutazione del credito di conto corrente vantato verso Caffaro S.r.l. in liquidazione, sulla base di una valutazione prudenziale nell’attesa di conoscere quali saranno gli imminenti sviluppi legati alla procedura liquidatoria. Per Caffaro Chimica S.r.l. in liquidazione, la valutazione al valore presunto di realizzo rimane, attualmente confermata nella misura del 50% del suo valore nominale.

Le altre attività finanziarie ammontano a 15,7 milioni di euro rispetto ai 27,0 milioni di euro al 31 gennaio 2009, per le ragioni sopra esposte. Sono costituite dai seguenti crediti:

§ verso società del Gruppo nell’ambito dei rapporti di tesoreria centralizzata per 11,6 milioni di euro;

§ verso un factor, a seguito della cessione di un credito per interessi vantato nei confronti dell’Erario per crediti Irpeg del 1985, pari a 0,7 milioni di euro;

§ verso banche per 3,2 milioni di euro;

§ verso terzi per 0,2 milioni di euro.

Le disponibilità liquide ammontano a 2,2 milioni di euro, erano 3,7 milioni di euro al 31 gennaio 2009.

Le altre passività finanziarie ammontano a 7,5 milioni di euro, invariate rispetto al 31 gennaio 2009. Sono costituite:

§ per 7,0 milioni di euro dal debito verso Interbanca S.p.A.

§ per 0,4 milioni di euro, dal debito verso il sistema bancario;

§ per 0,1 milioni di euro dal debito verso gli obbligazionisti per la quota interessi del 2009.

2 Perfezionamento della vendita del pacchetto immobiliare in capo a Immobiliare Snia

Con riferimento alla cessione del complesso immobiliare di Varedo di proprietà di Immobiliare Snia S.r.l. aggiudicato alla società Varedo Sud S.r.l. (ex Norman 3 S.r.l), si segnala che Varedo Sud S.r.l. ha corrisposto in data 23 dicembre 2008 a Immobiliare Snia S.r.l. l’ulteriore cauzione pari a circa 1,1 milioni di euro, che si va ad aggiungere alla cauzione già corrisposta contestualmente all’aggiudicazione del cespite, a garanzia del pagamento del complesso immobiliare.

Tale ulteriore cauzione era prevista nell’istanza di dilazione presentata al Tribunale di Monza in data 11 novembre 2008 da parte dell’aggiudicataria Varedo Sud in merito al termine di pagamento del saldo prezzo che era fissato per la data odierna. L’aggiudicataria Varedo Sud S.r.l. ha manifestato l’intenzione di chiedere una ulteriore proroga del termine di pagamento che Immobiliare Snia s.r.l., congiuntamente con gli organi del fallimento Nylstar, si riserverà di accettare o meno.

Prosegue inoltre l’attività di valorizzazione e dismissione delle aree non più operative ancora di proprietà, in particolare per l’area di Cesano Maderno valutata allo stato attuale in circa 25 milioni di euro.

3 Esito dei procedimenti giudiziari pendenti

Accertamento INVIM traslativa relativa al 1994 effettuato dall’Agenzia delle Entrate di Milano 2 per 1.022 migliaia di Euro.

Con avviso di accertamento notificato l’11 gennaio 1996, l’Agenzia delle Entrate di Milano 2 rettificava il valore degli immobili ceduti da Snia Fibre in data 27 dicembre 1993 per Euro 1.022 migliaia. La Società, in data 28 dicembre 1996, proponeva ricorso innanzi alla Commissione Tributaria Provinciale, la quale accoglieva il ricorso. Anche l’appello proposto dall’Agenzia delle Entrate aveva dato esito positivo per la Società, con l’accoglimento del controricorso di quest’ultima sotto il duplice profilo del difetto di motivazione dell’atto e del difetto di prova della rettifica di valore operata dall’Ufficio.

La Suprema Corte di Cassazione ha accolto le doglianze dell’ufficio ed ha cassato con rinvio la sentenza resa dai giudici regionali

A settembre 2008 è stato proposto dalla Società ricorso per Riassunzione avanti la Commissione Tributaria Regionale di Milano ed è attualmente in attesa di sentenza.

La pretesa erariale per Euro 11.686 migliaia riguarda l’attività posta in essere nel corso del 1997 da Sorin Biomedica S.p.A., poi incorporata in SNIA S.p.A. a far data dal 31 marzo 2000.

Snia non ha stanziato alcun fondo in bilancio, in quanto la Commissione Tributaria Provinciale si è espressa in modo favorevole alla Società, condannando l’Agenzia delle Entrate Torino 3 al pagamento delle spese. L’Agenzia delle Entrate ha proposto appello avanti alla Commissione Tributaria Regionale la quale ha parzialmente accolto l’appello proposto dall’Agenzia delle Entrate Ufficio di Torino 3 confermando uno dei rilievi contenuti nell’avviso di accertamento n. R333000295 relativo ad Irpeg e Ilor 1997 per un importo pari a circa 765 migliaia di euro. La società ha chiesto e ottenuto una sospensiva del pagamento di novanta giorni a partire da marzo 2009.

Per quanto riguarda l’ammontare dei decreti ingiuntivi, degli atti di citazione e delle procedure esecutive rivolti a società del gruppo SNIA, si segnala che l’importo di 9,4 milioni di euro indicato al 31 dicembre 2008, risulta incrementato di ulteriori 7,4 milioni di euro e la maggior parte di tale incremento ha interessato SNIA S.p.A., per effetto delle garanzie che quest’ultima ha prestato nei confronti di alcuni fornitori di Caffaro Chimica S.r.l..

4 Eventuale esercizio di escussione della garanzia prestata dalla SNIA a favore di un terzo per un importo di Euro 3,5 milioni, in relazione ai crediti finanziari da questo vantati nei confronti del Gruppo Nylstar

Non vi sono novità da segnalare rispetto ai comunicati del 31 luglio 2007, 31 agosto 2007 e 24 settembre 2007 in merito alla garanzia prestata da SNIA S.p.A. ad inizio 2006, per un importo pari a Euro 3,5 milioni, a favore di Société Genérale S.A., a garanzia di crediti finanziari da quest’ultima vantati nei confronti del gruppo Nylstar, con costituzione di un deposito vincolato.

5 Affidamenti concessi dal sistema bancario

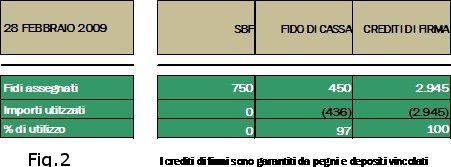

L’analisi degli affidamenti e degli utilizzi per tipologia al 28 febbraio 2009 è la seguente:

Vedi Fig. 2

6 Descrizione di eventuali covenants, negative pledges, clausole di cross defaults

Snia S.p.A. ha stipulato con Interbanca S.p.A., in data 4 giugno 2007, un finanziamento ammontante a 6,8 milioni di euro a supporto sia dell’acquisizione della società Union Derivan S.A., sia del potenziamento dei mezzi finanziari finalizzati al raggiungimento dello scopo sociale. Il finanziamento, regolato a un tasso EURIBOR a sei mesi con maggiorazione di 1,50 punti, prevedeva una scadenza unica al 3 dicembre 2008. In tal senso, come già comunicato in data 24 dicembre 2008, la società ha formalmente richiesto a Interbanca S.p.A. di prorogare il finanziamento stesso, trasformandolo in un finanziamento di medio lungo periodo. Si ricorda, infine, che il finanziamento è garantito dal pegno sul 60% del capitale sociale di Union Derivan S.A.. A tale proposito Interbanca S.p.A. si è riservata di attendere l’esito della negoziazione con il Ministero dell’Ambiente per la transazione ambientale.

7 Descrizione di eventuali cessioni di crediti effettuate nel mese di febbraio 2009 e monte crediti ceduto nel corso dell’esercizio con riferimento al plafond concesso

Nel mese di febbraio 2009 non sono state effettuate cessioni di credito.

8 Azioni intraprese al fine di coprire i fabbisogni generati dalla gestione corrente

Al fine di coprire i fabbisogni generati dalla gestione corrente è in corso l’ottimizzazione della gestione del capitale circolante attraverso la riduzione dei livelli di scorte a magazzino e la riduzione dei termini di pagamento concessi ai clienti unitamente ad un forte impulso alla dismissione di asset non strategici.

9 Rapporti di debito scaduti, sia finanziari sia di natura commerciale, tributaria, previdenziale e verso i dipendenti

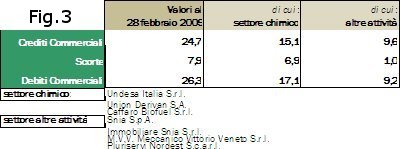

Vedi Fig. 3

L’ammontare dei debiti commerciali del Gruppo, pari a 26,3 milioni di euro al 28 febbraio 2009, comprende debiti verso fornitori per investimenti per circa 1,4 milioni di euro e debiti per bonifiche ambientali per circa 2,4 milioni di euro.

L’ammontare dei debiti scaduti (che comprende quelli scaduti al 28 febbraio 2009) ammonta a circa 6,9 milioni di euro, di cui circa 0,1 milioni di euro per investimenti e 2,4 milioni di euro per bonifiche ambientali.

I crediti commerciali al 28 febbraio 2009 ammontano a 24,7 milioni di euro e il valore delle scorte è pari a 7,9 milioni di euro.

10 Sostenibilità dei fabbisogni finanziari

Qualora dovesse concludersi l’accordo di programma con il Ministero dell’Ambiente, le risorse finanziarie provenienti dalla cessione degli asset immobiliari non strategici potranno essere utilizzate al fine sostenere il fabbisogno finanziario del Gruppo.